来源:每日财报

作者:张恒

A股上市银行三季报披露拉下帷幕。从公布财报的银行来看,既有不少银行营收、净利取得了双增好成绩,也有个别银行业绩“大倒车”。

而这其中备受关注的当属贵阳银行,该行交出了一份业绩“双降”的三季报,也是三季报唯一营收和净利双双下滑的上市城商行。

不仅如此,与自身业绩对比,自2023年中报以来,贵阳银行已连续六个季度营收、归母净利“双降”,归母净利润更是已经退回至五年前的水平了。

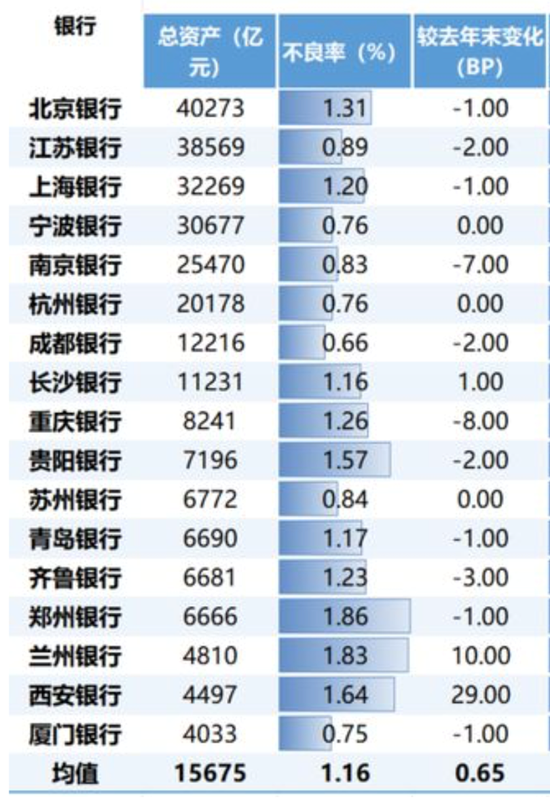

更让市场担忧的还在于,贵阳银行倒退业绩的背后,其资产质量也有不少的问题,截至今年三季度末,不良贷款率仍高达1.57%,在17家A股上市城商行中排至倒数第四。

营收净利连续六个季度负增长 靠吃息差能走多远?

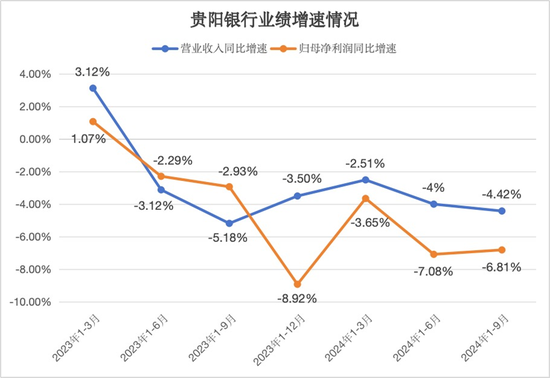

先来看核心指标,今年前三季度,贵阳银行营业收入109.37亿元,同比下降4.42%;归属于母公司股东的净利润39.7亿元,同比下降6.81%。

值得注意的是,这已经是贵阳银行连续六个季度出现了营业、归母净利润下滑。

将时间周期拉长,2023年中报至2024年三季报期间,贵阳银行营收同比分别下滑了3.12%、5.18%、3.5%、2.51%、4%和4.42%,而且降幅有扩大的迹象。

与此同时,归母净利润连续六个季度也出现同比下滑,且下滑幅度也有扩大趋势,同比增速分别为-2.29%、-2.93%、-8.92%、-3.65%、-7.08%及-6.81%。

从上述数据可以明显看出,贵阳银行的业绩不仅在走下坡路,而且下滑的速度还有点快。

对于2024年前三季度业绩下滑的原因,贵阳银行在三季报中提及,主要是受让利实体经济、调整资产结构、市场利率持续下行等因素影响,净息差有所收窄。

事实上,该行净息差持续收窄的背后所显现出来的是贵阳银行业务结构长期不合理。为何这么说?

拆分营收结构来看,2023年及之前年度,利息净收入在贵阳银行的营收占比均在85%以上,甚至有时候可以占到了90%,与之鲜明对比的是非息收入的占比仅在10%上下浮动,长期以来其主要营收来源结构比较单一。而这种业绩高度依赖利息净收入的业务格局,在净息差不断承压的当下,如何能保持业绩的稳健呢?

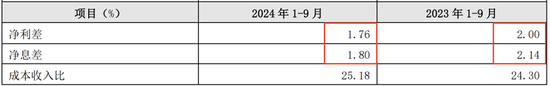

果不其然,截至今年三季度末,贵阳银行净利差和净息差继续收窄,分别为1.76%和1.8%,较上年同期分别减少0.24个百分点和减少0.34个百分点。

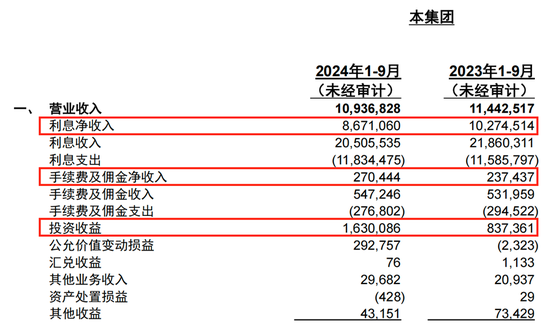

受此影响,该行营收主要来源的利息净收入出现了滑坡,为86.71亿元,同比减少15.61%,所占总营收的比重虽然降至了79.28%,但是与不少同业银行相比,该占比仍较高。

比如,在业绩排名相对靠前的A股上市城商行中的宁波银行、杭州银行、南京银行,他们的利息净收入占总营收的比重一般在60%左右,截至今年9月末的数值分别为69.59%、64.13%、50.87%。

“一般而言,银行利息净收入占营收比重60%相对较为合理,剩余40%应该归属于轻资本的中间业务收入”,中国(香港)金融衍生品投资研究院院长王红英表示,贵阳银行利息净收入占比较高,在净息差收窄背景下,应考虑如何摆脱单纯靠息差赚钱的局面,提高综合金融服务的能力,增加中间业务收入。

然而,在贵阳银行的营收结构中,手续费及佣金净收入一项,无论是收入规模还是占营收比重,都是微乎其微,规模甚至长期不及投资收益,要知道,在绝大多数的城商行、股份行中,这部分收入往往是第二大收入来源。但数据显示,截至9月末,该行手续费及佣金净收入为2.7亿元,同比增长13.9%,但营收占比仅为2.47%。

这部分收益如此之少,体现出的是该行还是走靠吃息差的传统老路,缺乏贴近市场、拓展和创新中间业务的勇气和决心,需要贵阳银行接下来加大在这方面的投入拓展力度。

值得一提的是,今年以来贵阳银行投资收益比较亮眼,前三季度取得了16.3亿元、同比大涨94.67%的好成绩。但即便如此,该业务在总营收占比中还不到15%,对营收的贡献度极为有限。

不良率位居上市城商行倒数 客户集中度高

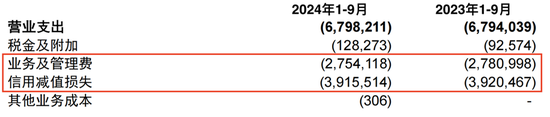

如果说在营业收入下滑的现实境遇下,还想要最终保住利润增长或是不至于下降的太厉害,那么可以在营业支出端利用缩减成本的方式来进行“调节”,但是这对于贵阳银行来说,有点难度。

三季报显示,截至9月末,贵阳银行营业总支出为67.98亿元,与去年同期数值相持平,并没有得到很好的压降。其中占据“大头”的两项指标分别是业务及管理费、信用减值损失,报告期内总计支出分别为27.54亿元、39.16亿元,较去年同期都有所小幅度压降,同比分别仅缩减了0.97%和0.13%。

可以明显看到,前三季度贵阳银行总共计提了高达39.16亿元的信用减值损失,该数值甚至与当前的归母净利润相当了,无形助推了营业支出总成本的增长,从而对净利润造成一定侵蚀。

一般而言,加大对信用减值损失计提力度,可能预示着一家银行资产质量面临挑战,需要增强风险抵补能力,提前为到来的不良资产爆发做好准备。

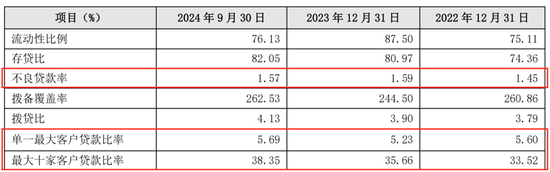

事实也的确如此,数据显示,截至三季度末,贵阳银行的不良贷款率为1.57%,较年初下降0.02个百分点,较今年上半年下降了0.05个百分点。

尽管该行的不良贷款率有所压降,但数值依旧较高,在17家上市城商行中仅排名倒数第4。

与此同时,贵阳银行的拨备覆盖率为262.53%,较2023年末上升了18.03个百分点,可见加大了对风险防控的准备。

通常银行的贷款分为正常类、关注类、次级类、可疑类、损失类五类。其中,贵阳银行的关注类贷款增长显著,今年前三季度关注类贷款达到了133.31亿元,较年初增长了40.67亿元;关注率占比上升了1.01个百分点,至3.87%。

一般而言,关注类贷款如果后期管理不善,可能存在向不良贷款转变的潜在风险,资产风险出清不及预期,从而对银行的资产质量构成威胁。而如果得到良好的风控管理,则会消解向不良贷款转变的风险。

此外,《每日财报》还关注到,贵阳银行的客户集中度也非常高。三季报数据显示,贵阳银行的单一大客户贷款比率从年初的5.23%,提高至三季度末的5.69%,提升了0.46个百分点;最大十家客户贷款比率从年初的35.66%,提高至三季度末的38.35%,增长了2.69个百分点,贷款集中度更是较2022年年末的33.52%进一步提升,这显示近年来该行又有大量的贷款资源向前十大客户倾斜。

而作为鲜明对比,贵阳银行这一贷款集中度在17家A股城商行中尚属较高,比如今年前三季度杭州银行单一最大客户贷款集中度仅为3.52%、最大十家客户贷款集中度为23.01%;南京银行则更低,该两项指标分别仅为1.41%、9.55%。

单就这快速攀升的贷款集中度背后的风险,贵阳银行管理层也应谨慎考虑,毕竟鸡蛋过于集中的放少数几个篮子,如果遇到市场风险,将会产生不利影响。

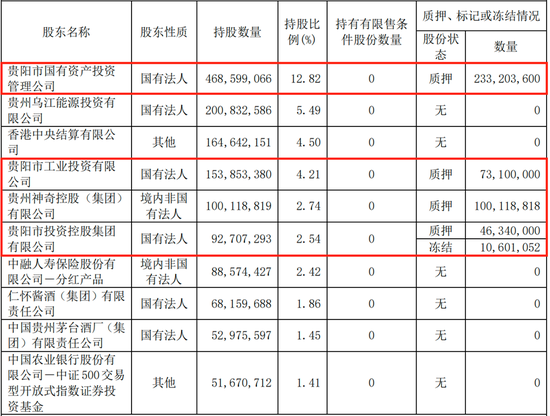

4.74亿股份遭质押冻结 大股东遭遇信誉危机

贵阳银行在三季报中披露,截至报告期末,该行有4.74亿股股份存在质押情况,占已发行普通股股份总数的12.98%;2840万股股份涉及司法冻结情形,占已发行普通股股份总数的0.78%;14.79万股被质押的股份涉及司法冻结,占已发行普通股股份总数的0.004%。

具体来看,作为该行第一大股东的贵阳国有投资,共有2.33亿股被质押;第四和第五大股东贵阳工业投资、贵州神奇控股,分别共有约0.73亿股、1亿股被质押;第六大股东贵阳投资控股共有0.46亿股被质押,0.11亿股遭冻结。

而在这些股东中,有多位都存在信誉风险。

公开资料显示,持股12.82%的第一大股东贵阳国有投资已成为被执行人,被执行标的4459.85万元。

根据贵阳银行2024半年报显示,该公司及其关联公司在贵阳银行授信总额118亿元,授信余额88亿元,占资本净额13.54%,已逼近15%的监管红线。

同样的,第六大股东贵阳投资控股也已经是被执行人,被执行标的有6项,涉及总金额高达2.23亿元。

高管人事方面,今年1月,贵阳银行副行长等职务迎来重大调整。1月12日,贵阳银行召开第五届董事会2024年度第一次临时会议,同意聘任杨轩为贵阳银行副行长、何欣为贵阳银行首席信息官、李虹檠为贵阳银行董事会秘书,任期均与该行第五届董事会一致,任职资格尚需报监管部门核准。

如今快10个月过去了,上述人员任职资格仍未获批。贵阳银行在三季报中这些写到:“截至本报告披露日,杨轩、何欣和李虹檠的任职资格尚需报监管部门核准。”

目前贵阳银行的“一二把手”分别是董事长张正海和行长盛军。公开资料显示,盛军出生于1970年2月,长期供职于工商银行,曾任中国工商银行贵州分行信贷管理部总经理、信贷与投资管理部总经理,中国工商银行贵州铜仁分行、中国工商银行贵州六盘水分行行长、党委书记等职位。而后于2021年6月正式接棒因工作调动递交辞呈的前任行长夏玉琳,聘任为贵阳银行新一任行长,并任职至今。

而与盛军搭档担任董事长的张正海,则是具有监管背景,曾在中国人民银行各大支行担任过监管要职,后进入到政府金融监管系统,先后担任过中国银行业监督管理委员会铜仁监管分局党委委员、副局长,中国银行业监督管理委员会贵州监管局财务会计处处长,中国银行业监督管理委员会贵州监管局法人金融机构非现场监管处处长,并同时还担任了贵阳银行党委委员、监事长。

直至2019年,张正海由监事长转任董事长,同年的9月6日其贵阳银行董事长任职资格正式获监管部门批复。不过,张正海出生于1965年11月,还有一年将达到60岁的退休年龄。

值得注意的是,贵阳银行曾制定《贵阳银行2021—2025年发展战略规划》,计划将自身打造成为公司治理更加完善、风险内控更加健全、经营质效更加凸显、人才支撑更加有力、市场地位更加稳固、品牌影响力更加深远的现代商业银行。

如今距离贵阳银行的战略规划完成日只剩1年多的时间,该行能否在如今经营情况并不理想的现实境遇下快速突围,重回稳增长道路,并顺利实现战略发展规划的目标?市场和时间会给出答案。